- Branchenbefragung: Attraktiv trotz niedrigerer Renditeerwartung

- Fokus auf Buy-and-build-Strategien und Internationalisierung

- „Secondaries bieten etliche Vorteile, hoher Anteil an Primaries trotzdem Wettbewerbsvorteil“

Frankfurt am Main, 31. Juli 2018. Die Erschließung neuer Kundengruppen und Geschäftsfelder sowie die Internationalisierung des Geschäfts sind die vielversprechendsten Werthebel für Private-Equity-Gesellschaften, wenn sie als zweiter Finanzinvestor ein mittelständisches Unternehmen erwerben. Allerdings ist auch in Zeiten stark ausgeprägter Kenntnisse über verschiedene Wertsteigerungsstrategien das Renditepotential sogenannter Secondary und Tertiary Buy-outs niedriger als wenn sich zum ersten Mal ein Finanzinvestor an einem Unternehmen beteiligt. Das zeigt der sechste Midmarket-Private-Equity-Monitor, für den das Magazin FINANCE alle sechs Monate im Auftrag der Deutschen Beteiligungs AG (DBAG) Investmentmanager von rund 50 in Deutschland tätigen Private-Equity-Häusern zu Trends im deutschen Mittelstandssegment befragt.

Nahezu vier von fünf Experten (79 Prozent) haben in der jüngsten Befragung angegeben, dass Secondary und Tertiary Buy-outs im Mittelstand weniger Rendite versprechen als Primaries – Unternehmen, die zuvor noch nicht einem anderen Private-Equity-Haus gehört haben. Dennoch erleben solche Transaktionen einen Aufschwung: Im vergangenen Jahr waren in mehr als der Hälfte der Buy-outs im deutschen Mittelstand (19 von 35 Transaktionen) Finanzinvestoren auf beiden Seiten aktiv, also als Verkäufer und als Käufer; dies ist ein neuer Höchstwert.

Angesichts der Tatsache, dass immer mehr Kapital institutioneller Investoren nach Anlagemöglichkeiten sucht und damit der Wettbewerb um Beteiligungsmöglichkeiten steigt, überrascht der hohe Anteil an Secondaries wenig. „Solche Transaktionen sind längst etabliert und von den Investoren unserer Fonds auch akzeptiert“, so Torsten Grede, Sprecher des Vorstands der Deutschen Beteiligungs AG; „sie sind ein Zeichen der zunehmenden Reife des deutschen Private-Equity-Marktes und bieten durchaus Vorteile“, so Grede weiter. „Transaktionen zwischen Finanzinvestoren sind oft einfacher zu strukturieren, weil beide Partner die Marktusancen kennen. Das Management hat bereits seine unternehmerische Kompetenz unter Beweis gestellt und hat Erfahrung mit der Corporate Governance gesammelt, die ein Private-Equity-Gesellschafter mitbringt.“

85 Prozent der jetzt Befragten gaben an, dass vor einem Secondary die operative Steuerung durch KPI-basierte Berichterstattung im Unternehmen schon verbessert wurde. 64 Prozent beobachten, dass das Working Capital abgebaut wurde. Auch Kosten in der Beschaffung werden nach Ansicht der Mehrheit bereits im Primary gesenkt.

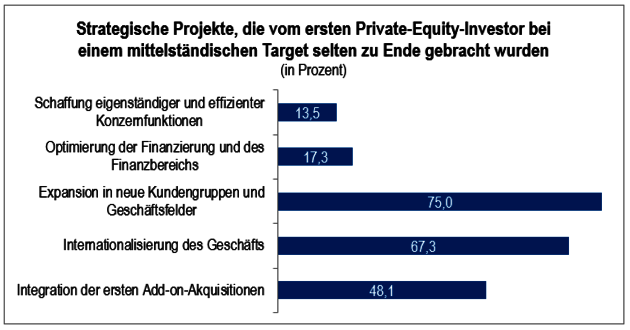

Gleichwohl bleiben ausreichend Ansatzpunkte für den zweiten oder gar den dritten Finanzinvestor, um die Unternehmen weiterzuentwickeln. Früher übliche Strategien wie Financial Engineering oder die Aufspaltung von Unternehmen spielen ohnehin längst keine entscheidende Rolle mehr. „Eine zunehmende Zahl von Private-Equity-Häusern hat einen stärkeren Fokus auf komplexeren Wertsteigerungsstrategien“, so DBAG-Vorstandssprecher Grede. Drei Viertel der FINANCE-Panelisten sehen das größte Wertsteigerungspotenzial bei mittelständischen Folgeinvestments in der Expansion in neue Kundengruppen und Geschäftsfelder. 67 Prozent nennen zudem die Internationalisierung des Geschäfts als Werthebel, der sich besonders gut für Secondaries eigne. Außerdem gaben 48 Prozent an, dass häufig die Add-on-Akquisitionen noch integriert werden müssten, die in der Ägide des ersten Private-Equity-Gesellschafters getätigt worden sind (siehe Grafik).

Ein Blick auf die wiederkehrend gestellten Fragen zeigt, dass die große Mehrheit der Häuser im Mittelstands-Private-Equity auch allgemein auf Buy-and-Build-Strategien setzt. Mit 79 Prozent ist dies weiterhin die mit Abstand am höchsten eingeschätzte Wertsteigerungsmethode – unabhängig davon, ob es sich um ein Erst- oder ein Folgeinvestment handelt. Private-Equity-Investoren profitieren davon, dass es gerade im Mittelstand immer noch viele stark fragmentierte Märkte gibt, in denen sich durch Zukäufe in relativ kurzer Zeit starke Marktführer mit hoher Profitabilität aufbauen lassen. Wenn Zukäufe kleinerer Unternehmen zu niedrigeren Bewertungen erfolgen, kann sich auf diese Weise der Preis der gesamten Transaktion verringern: „Dies ist auch eine Antwort auf die Preisentwicklung, die wir in den vergangenen Jahren gesehen haben“, kommentiert Vorstandssprecher Grede, „und steht stellvertretend für die Anpassungsfähigkeit der Private-Equity-Branche an veränderte Marktbedingungen.“

Die Längsschnittdaten der Befragung zeigen zudem, dass unabhängig vom Transaktionstyp zudem weiterhin die Internationalisierung (aktuell von 52 Prozent der Befragten) sowie der strategische Ausbau zusätzlicher Geschäfte und Services (46 Prozent) als attraktiv gelten, auch bei Unternehmen, die sich schon einmal in der Hand einer Beteiligungsgesellschaft befunden haben.

Dennoch bieten Primaries weiterhin die meisten Ansatzpunkte, um eine strategische Weiterentwicklung einzuleiten und Wertsteigerungspotenziale zu realisieren. „Wer möglichst viele solcher Transaktionen abschließen kann, ist gegenüber seinen Wettbewerbern im Vorteil“, so Vorstandssprecher Grede. Die DBAG hat in den vergangenen zwölf Monaten fünf Buy-outs strukturiert. Vier davon waren Primaries, in denen die jeweiligen Unternehmensgründer die Verkäufer waren. Die fünfte neue Beteiligung betraf ein Unternehmen, das zuvor bereits in der Hand anderer Finanzinvestoren war.

Newsletter

Newsletter

Kontakt

Kontakt

Downloads

Downloads