Markt für Akqusitionsfinanzierungen neu strukturiert – Bedeutung von Private Debt steigt kontinuierlich

Der Umbruch im Markt für Akquisitionsfinanzierungen läuft schon seit einiger Zeit – die jüngsten externen Schocks haben ihn noch einmal beschleunigt: Umfassende regulatorische Veränderungen für Banken auf der einen und hohe Mittelzuflüsse in die Anlageklasse Private Debt auf der anderen Seite lösen nicht nur deutliche Marktanteilsverschiebungen von Banken zu Debt Funds aus. Sie haben auch neue Strukturen in und Perspektiven auf die Finanzierung von Unternehmensakquisitionen durch Private Equity hervorgebracht. Zudem standen Unternehmen und ihre Finanzierer in den vergangenen zwei Jahren vor ungeahnten Herausforderungen – eine Pandemie, der Krieg in der Ukraine, Störungen von Lieferketten und deren Neuausrichtung, Materialengpässe und die Rückkehr der Inflation sind die Stichworte.

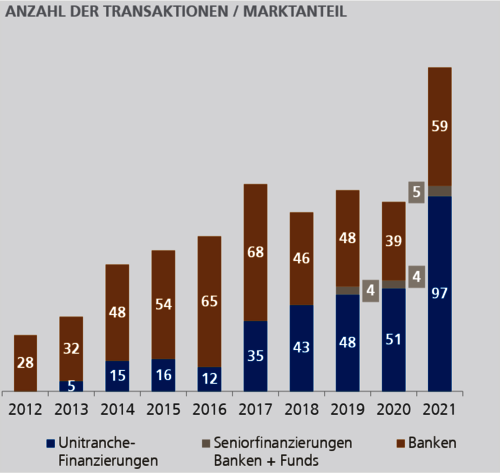

Die Entwicklung der Marktanteile von Debt Funds im Vergleich zu klassischen Senior Bank-Finanzierungen im deutschsprachigen Markt spricht eine klare Sprache: Gemessen an der Anzahl von Transaktionen hat sich der Marktanteil von Unitranche-Finanzierungen seit 2016 kontinuierlich von 16 Prozent auf 63 Prozent 2021 ausgeweitet. Auch wenn der größte Schub zu Gunsten der Fonds schon bis 2018 (48 Prozent Markanteil) stattfand, konnten Debt Funds ihre Dominanz über die vergangenen drei Jahre kontinuierlich ausweiten.

Quelle: Houlihan Lokey

Was sind die Treiber dieser massiven Marktanteilsverschiebungen? Zum einen veränderte Grundlagen für die Bepreisung von Kreditrisiken: Bei der Vergabe von „Non Investment Grade“ gerateten Akquisitionsfinanzierungen durch Banken wirken sich insbesondere die Ende 2017 verabschiedeten und sukzessive in Kraft tretenden „Basel IV“-Regulierungen negativ aus: Die Banken müssen jetzt mehr Eigenkapital vorhalten. Das geht zu Lasten der Rendite, oder führt zu höheren Preisen, sprich Kreditzinsen. Ein Wettbewerbsnachteil gegenüber den Debt Funds, die diesbezüglich nicht reguliert sind. Sie sind ausschließlich ihren Investoren gegenüber verantwortlich und können deshalb ein deutlich breiteres Spektrum von Risiken bepreisen. Ferner scheiden kleinere Banken, die ihrer Eigenkapitalhinterlegung gem. Basel IV ggü. größeren Wettbewerbern meist nur einen für sie weniger vorteilhaften Ansatz zu Grunde legen können, zunehmend aus dem Markt aus.

Zum anderen verzeichnete die Anlageklasse Private Debt in den vergangenen Jahren hohe Mittelzuflüsse. Die Zentralbanken in allen wichtigen Volkswirtschaften sorgten über das zurückliegende Jahrzehnt für niedrige Zinsen und lösten damit eine hohe Liquidität in klassischen Anlageklassen aus. Um die Renditeerwartungen ihrer Anleger erfüllen zu können, mischten große institutionelle Investoren ihren Portfolios zunehmend höhere Kreditrisken und alternative, weniger liquide Anlageklassen bei. Debt Funds haben im Zuge dieser Entwicklung zunehmend Talente aus dem Bank-, aber auch Private Equity-Umfeld rekrutieren können.

Risikobepreisung, Ticketgröße, Umsetzung – Debt Funds mit Vorteilen gegenüber Banken

Debt Funds punkten inzwischen mit drei wesentlichen Stärken bei Mid Cap-Beteiligungsgesellschaften – sie können eine breites Risikospektrum bepreisen, vergleichsweise große Tickets anbieten und einen unternehmerischeren Ansatz ins Feld führen.

Bepreisung eines breiten Spektrums von Risiken: Der durch starken Wettbewerb geprägte Debt Funds-Markt hat zu einer Differenzierung des Angebots geführt. Etliche der größeren Funds wie Alcentra, Arcmont oder Barings verfügen heute über mehrere Kapitaltöpfe, aus denen sie Produkte mit unterschiedlichem Risikogehalt zur jeweils angemessenen Kreditmarge (z. B. Stretched-Senior, Unitranche, Nachrangfinanzierungen) anbieten können. Einige Funds können auch noch tiefer in die Kapitalstruktur einsteigen und Eigenkapital co-investieren.

Ticketgröße: Die im relevanten Marktsegment aktiven Funds können allein Finanzierungsvolumina zwischen 40 und 450 Millionen Euro stemmen. Typische Bankenbeteiligungen bewegen sich hingegen lediglich zwischen 15 und 30 Millionen Euro. Größere Finanzierungen erfordern damit in der Praxis die Zusammenstellung eines „Clubs“ aus mehreren Banken. Das erhöht die Komplexität – durch die Verhandlung und Abstimmung des Kreditnehmers mit mehreren Parteien, potenziell divergierende Interessen im Zeitablauf und einen höheren Koordinationsaufwand. Besonders relevant wird dies für sogenannte Buy-and-build-Stories, also der dem Erwerb eines Plattform-Unternehmens folgenden aktiven Marktkonsolidierung durch serielle weitere Unternehmenszukäufe. Im Mid Cap Private Equity-Segment, also bei MBOs mit einem Unternehmenswert zwischen 50 und 300 Millionen Euro, ist Buy-and-build eine wesentliche Strategie. Aus Eigentümerperspektive erfordern Buy-and-build-Situationen Finanzierungspartner, die schnell agieren und unternehmerisch denken können, sowie betraglich flexibel sind. Debt Funds können genau dies liefern. So gibt es verschiedene Fälle, in denen ein einzelner Debt Fund einen PE-Investor innerhalb eines Zeitraumes von nur zwei bis drei Jahren vom unteren bis an den oberen Rand des für ihn möglichen Finanzierungsvolumens bei der Umsetzung von Buy-and-build begleitet hat.

Unternehmerisches Denken und Umsetzungsorientierung: Sobald die wirtschaftlichen Eckpunkte einer Finanzierung vereinbart sind, sind viele Debt Funds vergleichsweise pragmatisch in der Umsetzung. In Verbindung mit flachen, flexiblen und damit zügigen Entscheidungsprozessen kann der Finanzierungsprozess im Vergleich zu dem im Mid Cap-Markt mit Banken typischen Club-Deal deutlich beschleunigt werden. Nicht nur in wettbewerbsintensiven Bieterprozessen kann dies einen entscheidenden Vorteil bieten. Mehr noch: Oft können nur auf diesem Weg die zeitlichen Anforderungen des Verkäufers erfüllt werden und so die Transaktion überhaupt möglich werden. Auch im Buy-and-build-Kontext ist ein unternehmerischer Ansatz (gegenüber eines auf der Bankenseite tendenziell stärker ausgeprägten Risikofokus) entscheidend für eine erfolgreiche Umsetzung.

Reaktion der Banken: Insgesamt verringerte Aktivität und neue Kooperationsmodelle

Die Veränderungen in Regulierung und Wettbewerbsumfeld haben eine Reihe von Banken dazu bewegt, aus dem Geschäft mit Private Equity-Akquisitionsfinanzierungen vollständig auszusteigen. Jüngste Beispiele hierfür sind IKB, nibc und zuletzt die BayernLB. Andere Häuser agieren vergleichsweise selektiv wie etwa die DZ Bank und die Commerzbank.

Etliche weiterhin aktive Banken haben den anfänglichen Widerstand gegen die Kooperation mit Debt Funds aufgegeben: Die Mehrzahl stellt mittlerweile sogenannte Super Senior-Finanzierungen, also den durch Debt Funds bereitgestellten Senior-Darlehen gegenüber vorrangige Kredittranchen bereit. Diese umfassen neben den für das operative Geschäft der jeweiligen Unternehmen erforderlichen Betriebsmittellinien mittlerweile häufig auch vorrangige Laufzeitdarlehen. Super Senior-Kredite entsprechen dem Risikoappetit der Banken und können profitabel von ihnen angeboten werden; Banken verdienen zudem am operativen Bankgeschäft und halten dauerhaft die Verbindung zum Unternehmen. Der Debt Funds rutscht damit tiefer ins Risiko, kann aber auch eine höhere Rendite realisieren. Aus Sicht des Eigenkapitalgebers verringern sich trotz der leicht höheren Unitranche-Marge die gewichteten Durchschnittskosten des Fremdkapitals. Von Debt Funds bereitgestellte Unitranche-Kredite bleiben gegenüber der zwischenzeitlich ebenfalls von Debt Funds angebotenen „Stretched Senior“-Variante aus Eigenkapitalgebersicht konkurrenzfähig.

Eine Reihe von Banken kooperiert exklusiv mit Senior Debt Funds oder hat solche selbst aufgesetzt, um gemeinsam größere Tickets anbieten zu können (typischerweise bis zu 50 oder 60 Millionen Euro, so zum Beispiel die Credit Suisse, DZ Bank und OLB). Sie übernehmen dabei das Deal-Sourcing für die Funds. Größere und international tätige Banken finden teilweise Möglichkeiten, Teile ihres Kreditexposures zu versichern oder still auszuplatzieren, um auf dieser Basis Finanzierungen von bis zu 100 Millionen Euro allein darstellen zu können. Andere Häuser bieten das Unitranche-Produkt mittels eines selbst aufgesetzten Debt Funds an (z.B. Deutsche Bank).

Den mit Abstand erfolgreichsten Markteintritt der vergangenen Jahre hat schließlich eine auf einen einzigen Sektor spezialisierte Bank umgesetzt: Die apoBank finanziert Unternehmensübernahmen ausschließlich im Gesundheitsmarkt. Sie zeichnet sich entsprechend durch ein exzellentes Verständnis für Geschäftsmodelle in diesem Sektor aus, das eine im Bankenvergleich sehr effiziente Zusammenarbeit ermöglichen kann.

Auf sehr traditionelle Art hat die LBBW in den vergangenen zwei Jahren ihre Marktanteile im Bankensegment ausgeweitet: Mit einem breit aufgestellten Team werden weiterhin ausschließlich „klassische“ Senior-Bankenfinanzierungen angeboten. Dabei deckt die LBBW den gesamten deutschen Markt ab, konnte Marktanteile von auf dem Rückzug befindlichen Häusern gewinnen und vermittelt die Position als erfahrener und berechenbarer Finanzierungspartner.

Schützenhilfe erhalten Senior-Banken schließlich zunehmend von unabhängig agierenden Senior Debt Funds wie der Allianz oder Arcos, die Bankenkonsortien ergänzen und teilweise für deutlich größere betragliche Flexibilität in Senior-Konsortien sorgen können, die die Realisierung von Buy-and-build-Strategien auch mittels Bankenfinanzierungen ermöglichen.

Größeres Finanzierungsangebot für Private-Equity-Gesellschaften

Aus Sicht des Eigenkapitalinvestors resultieren diese Marktveränderungen vor allem in der attraktiven Finanzierbarkeit eines breiteren Spektrums möglicher Übernahmeziele. Die deutlich gestiegene Marktbreite bei gleichzeitiger zunehmender Fokussierung einzelner Kreditgeber bedeute aber auch, dass deutlich mehr Know-how und höherer Arbeitsaufwand zum Erzielen optimaler Finanzierungsergebnisse erforderlich sind. Je nach Transaktionsfrequenz, Strategie und Teamgröße werden diese auf Private Equity-Seite durch spezifische interne Ressourcen und/oder externe Finanzierungsberater abgedeckt.

Newsletter

Newsletter

Kontakt

Kontakt

Downloads

Downloads